Por: Toni Sciarretta

Focado em empresas médias, o banco BVA, que teve intervenção decretada pelo Banco Central nesta sexta-feira, enfrentava dificuldade para levantar capital exigido para manter os empréstimos e as provisões necessárias para devedores duvidosos.

Foi a quinta ação desse tipo pela autoridade monetária nos últimos dois anos. O episódio não deve desestabilizar o sistema financeiro, embora seja mais um caso para abalar a confiança nas pequenas instituições bancárias, segundo analistas.

No final de junho, o banco estava com índice de Basileia, indicador de solvência, em 9,5% –no Brasil, o mínimo é de 11%. O mercado comenta que o banco precisava, no mínimo, de uma injeção de R$ 800 milhões para continuar operando.

Por esse motivo, enfrentava dificuldade para honrar os CDBs comprados pelos investidores, na maioria fundos de investimento e de pensão.

Apesar de ter sete agências, o BVA não tem correntistas nem trabalha com consumidores pessoa física, como o Cruzeiro do Sul e o PanAmericano.

Por esse motivo, o Banco Central não pensou em decretar regime de intervenção temporária como no Cruzeiro do Sul nem chamar o FGC (Fundo Garantidor de Créditos) para fazer esse trabalho.

Anos de acelerada expansão do crédito no Brasil resultaram em um ambiente mais duro para captação de recursos. Os problemas têm sido mais evidentes em bancos especializados em empréstimos ao consumo, como consignado e de veículos –mercados em que o BVA não opera.

O maior risco da instituição hoje está com os investidores que compraram CDBs do banco, que somavam em junho R$ 3,9 bilhões. Desse total, só 29% estão cobertos pelo FGC pelo limite de R$ 70 mil para pessoa física e de até R$ 20 milhões para aqueles que compraram com o chamado DPGE, espécie de seguro adicional contratado.

Segundo dados do BC, o BVA tinha, em setembro, 3.802 clientes com cobertura pelo FGC.

Diferentemente do regime especial do Cruzeiro do Sul, a intervenção do BVA não tem uma data específica para terminar. Após a intervenção, o banco pode voltar à operação ou ser liquidado.

O BC nomeou o servidor Eduardo Félix Bianchini como interventor do BVA, que terá prazo de 60 dias para apresentar um relatório sobre a situação contábil do banco.

INTERVENÇÃO

A intervenção foi feita, segundo o BC, devido a “comprometimento da sua situação econômico-financeira e do descumprimento de normas que disciplinam a atividade da instituição”.

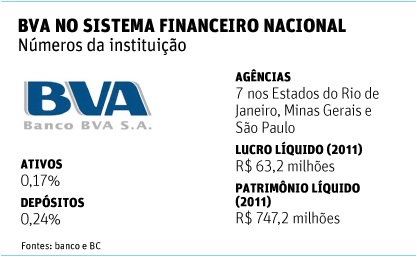

Especializado em crédito para companhias de médio porte, o BVA tem sede na cidade do Rio de Janeiro e detém 0,17% dos ativos do sistema financeiro e 0,24% dos depósitos. A instituição tem sete agências localizadas no Rio de Janeiro, em Minas Gerais e em São Paulo.

“O Banco Central está tomando todas as medidas cabíveis para apurar as responsabilidades, nos termos de suas competências legais de supervisão do sistema financeiro. O resultado das apurações poderá levar à aplicação de medidas punitivas de caráter administrativo e a comunicações às autoridades competentes, observadas as disposições legais aplicáveis”, informou, em nota, o BC.

Com a intervenção, os bens dos controladores –seu fundador José Augusto dos Santos e o financista Ivo Lodo– e dos ex-administradores da instituição ficam indisponíveis.

O BVA informou que não vai comentar a decisão do Banco Central.

BALANÇO

De acordo com balanço da instituição, o lucro líquido do BVA em 2011 foi de R$ 63,2 milhões, uma redução de 29,31% sobre o registrado em 2010 (R$ 89,4 milhões). O patrimônio líquido atingiu R$ 747,2 milhões. O retorno sobre o patrimônio líquido médio, que chegou a 24,4% em dezembro de 2010, caiu para 10,1% em dezembro de 2011.

“Já a receita bruta da intermediação financeira atingiu o patamar de R$ 207 milhões contra R$ 174 milhões em dezembro de 2010, como resultado da estratégia do banco em reforçar a sua liquidez frente ao momento da crise econômica que a economia local vinha presenciando”, diz o balanço.

Ainda no documento, o banco destacou o resultado do segmento de operações com CCB, responsável por uma geração de receita de R$ 169,4 milhões.

CRÉDITO

Em dezembro de 2011, os ativos de crédito do BVA totalizaram R$ 4.541,1 milhões, um crescimento de 60,5% em relação a dezembro de 2010. A maior parte da carteira (95,5%) era formada por pessoas jurídicas.

O banco afirmou ser seletivo na concessão de crédito e conservador na alocação de provisão. Créditos com atraso superior há mais de 15 dias representaram 1,5% da carteira total em 2011, contra 0,6% em 2010.

EXPANSÃO DE ATIVOS

O BVA teve em 2011 um crescimento de 33% nos ativos totais, para R$ 6,7 bilhões. O crédito correspondia a 67% do total.

Os ativos de pequenos e médios bancos no Brasil triplicou desde 2006, ao custo de erosão da solvência em alguns casos. Com a demanda por empréstimos forte, essas instituições menores embarcaram em ambiciosos planos de crescimento –a causa da atual falta de capital, segundo analistas.

“O banco BVA tinha uma estratégia de crescimento com bastante alavancagem. Ele cresceu muito intensamente nos últimos anos, fez muita cessão de carteira de crédito. Mas, ao não aumentar as provisões, criou uma situação de mal estar em relação à imagem e solidez”, disse o analista Luis Miguel Santacreu, da Austin Rating.

“Há 10 meses eles não apresentam balanços. Um banco que demora 10 meses para apresentar balanços gera muita desconfiança”, acrescentou. O último demonstrativo de resultado do BVA disponível é referente a 2011.

CADASTRE-SE no Blog Televendas & Cobrança e receba semanalmente por e-mail nosso Newsletter com os principais artigos, vagas, notícias do mercado, além de concorrer a prêmios mensais.