Conhecer as taxas de juros envolvidas na operação é fundamental para adquirir um bem sem prejudicar o seu orçamento. Entenda como fazer o cálculo

Saber como calcular os juros de um financiamento é fundamental para quem deseja comprar um bem. Seja para adquirir um imóvel, um automóvel ou qualquer outra propriedade, saber as taxas envolvidas na operação é importante para que o comprador conheça a quantia total a ser paga. Assim, fica mais fácil se planejar financeiramente para quitar a dívida sem prejudicar o orçamento.

A seguir, mostraremos que existem diferentes maneiras de fazer o cálculo e traremos algumas orientações para que você descubra exatamente o quanto será pago pela quantia emprestada. Confira:

Como calcular juros de financiamento? Conheça a fórmula

Quando desejam calcular os juros de um financiamento, muitas pessoas consideram a diferença de preço para pagamento à vista e a prazo e, em seguida, dividem este número pela quantidade de parcelas. Embora seja simples, a conta não traz o resultado correto. Vamos a um exemplo.

Um consumidor deseja comprar um carro que custa 80 000 reais à vista, mas a loja também oferece a opção de adquirir o automóvel em 24 prestações de 4 000 reais. Logo, o raciocínio mais comum seria:

24 x 4 000 = 96 000 reais

96 000 – 80 000 = 16 000 reais, ou seja, 20% a mais do que o valor para pagamento à vista

20% / 24 meses = 0,83%

Seguindo este pensamento, a taxa de juros do financiamento do veículo custaria 0,83% ao mês. No entanto, para descobrir as taxas, valores das prestações ou quantidade de parcelas envolvidas em um financiamento com valor fixo, como o de automóveis e imóveis, aplica-se a seguinte fórmula:

Valor financiado = [{1 - (1+ taxa de juros) - prazo}/ juros] x valor da prestação

Que, neste caso, ficaria assim:

96 000 = [{1 - (1+ taxa de juros) - 24}/juros] x 4 000

Para este exemplo, o real valor da taxa de juros envolvida na operação é de 1,51%, e não 0,83%.

Embora seja importante saber que existe uma fórmula para calcular os juros de um financiamento, há outras maneiras de chegar a esse valor sem precisar fazer uma conta tão complexa. Para facilitar a operação, o Banco Central desenvolveu a Calculadora do Cidadão, disponível na página oficial do BC e em aplicativo, onde o consumidor pode fazer contas mesmo sem acesso à internet. Para utilizá-la, o usuário deve selecionar a opção “financiamento com prestações fixas”.

A calculadora permite que o consumidor informe três de quatro variáveis para, então, descobrir a faltante. Desta forma, além dos juros, é possível saber o número de prestações envolvidas no financiamento, valor da parcela e o total financiado.

Por que é preciso saber como calcular juros de financiamento?

Descobrir o valor das taxas de juros praticadas em qualquer operação financeira é importante para não ser atraído por um financiamento “mascarado”. Em algumas operações, instituições financeiras incluem taxas de abertura de cadastro, taxas de avaliação de crédito, seguros, entre outros – e cobram juros sobre todas elas.

O problema é que, muitas vezes, os juros praticados sobre essas taxas não são informados, e as instituições divulgam para o cliente apenas o valor da principal taxa de juros do financiamento, para que o crédito pareça mais atrativo. O custo de todo o financiamento, incluindo todas as tarifas que o cliente paga, chama-se Custo Efetivo Total, ou CET.

Onde consultar o valor total dos juros?

Para evitar que o CET fique disfarçado no financiamento, o Banco Central criou uma norma que obriga as instituições financeiras a divulgarem o Custo Efetivo Total em destaque, em todos os contratos. As exigências estão reunidas na resolução n° 3.517.

No entanto, o ideal é perguntar sobre o CET e cobrar essa informação da instituição financeira muito antes de fechar negócio, ainda na fase de pesquisas. Assim, fica mais fácil mensurar o tamanho da dívida que poderá ser assumida e, principalmente, comparar as diferentes opções disponíveis no mercado.

Isso porque, ao compararmos operações de crédito ofertadas por duas instituições financeiras, aquela que apresenta uma taxa de juros mais baixa pode não ser a mais vantajosa para o consumidor, quando considerados todos os outros custos envolvidos.

Além disso, é importante saber que operações que envolvem aquisição de bens e de serviços devem conter esse total nos informes publicitários quando forem veiculadas ofertas específicas. Fique atento às “letras miúdas” para que nenhuma informação passe despercebida.

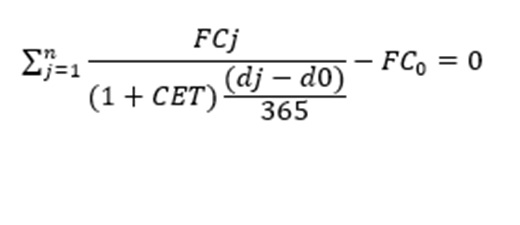

De acordo com norma do Banco Central, o agente financeiro também deve informar ao consumidor o cálculo feito para chegar no CET. A fórmula oficial do CMN (Conselho Monetário Nacional) para chegar ao CET é a seguinte:

Veja o que significa cada uma das letras:

N: prazo do contrato, contado em dias corridos

J: intervalo entre o desembolso inicial e a data do pagamento das quantias periódicas

FCj: todos os custos cobrados (juros, taxas, seguros, etc.)

Dj: data do pagamento

D0: data de liberação do crédito pela credora financeira

FC0: valor do crédito, deduzido das despesas

Como calcular juros de financiamento imobiliário e de veículos

As fórmulas e simuladores apresentados anteriormente podem ser utilizados para diferentes finalidades, como calcular juros de financiamento imobiliário e de veículos – as modalidades mais comuns no Brasil.

Para todos os casos, é importante ficar atento aos elementos acrescidos à taxa principal, como os tributos, tarifas, seguros, custos relacionados a registro de contrato e outras despesas cobradas na operação – o que faz com que a taxa real da operação aumente.

Veja, a seguir, um exemplo de financiamento imobiliário com valor líquido de R$ 200.000,00, em que a instituição financeira em questão informou as seguintes despesas para efetivar a contratação:

Despesas de avaliação do imóvel e jurídica = R$ 980,00

Despesas de cartório (notas e registro) = R$ 2.584,87

Seguros (DFI – Danos Físicos do Imóvel + MIP – Morte e Invalidez Permanente) = R$ 64,13 ao mês

Taxa de administração = R$ 25,00 ao mês

IOF (1,91% x valor do empréstimo + despesas de avaliação) = R$ 3.840,82

Taxa de juros mensal = 1,42% ao mês

Veja agora as condições do financiamento imobiliário informadas pela financeira. Vale ressaltar que as nomenclaturas utilizadas aplicam-se a uma calculadora financeira, como a HP-12C, por exemplo:

PV: “Valor Presente”, que significa o montante que de fato o mutuário colocou no bolso com a contratação do empréstimo ou o quanto o mutuário deixou de desembolsar ao contratar o financiamento. É o valor bruto do financiamento (Considerar o valor líquido do financiamento + despesas de avaliação + IOF) = R$ 204.830,32

n: Número de parcelas a pagar = 180

Parcela: informado pela instituição (em nosso caso: R$ 3.083,68)

PMT: “Payments”, ou o valor total das parcelas mensais que o mutuário terá que desembolsar para pagar o empréstimo ou financiamento, incluindo seguros e taxas. Prestação Mensal Total = Parcela + seguros + taxa administrativa (em nosso caso R$ 3.255,27)

i: “interest” – taxa de juros ou CET, se for isso que estamos calculando. No caso, taxa de juros mensal = 1,42%

Para o cálculo do Custo Efetivo Total são considerados não só os juros, mas todas as despesas que compõem a Prestação Mensal Total. Dessa maneira, com juros mensais de 1,42%, chegamos a um CET mensal de 1,54% (a diferença entre os dois números é o impacto das despesas adicionais). A taxa equivalente anual do CET é 20,2% ao ano.

Para que a comparação seja eficaz é necessário certificar-se de que todas as instituições informaram o Custo Efetivo Total da operação. A partir daí, embora os bancos não sejam obrigados a cobrir outras ofertas, o consumidor poderá utilizar a divulgação de forma positiva, estimulando a concorrência e beneficiando-se com melhores preços.

Para escolher a melhor opção de financiamento, faça as contas e cobre das instituições financeiras as informações completas sobre taxas envolvidas, pois é seu direito. Mais do que exigir o CET, é importante fazer o seu próprio cálculo, para garantir que não haja erros.

CADASTRE-SE no Blog Televendas & Cobrança e receba semanalmente por e-mail nosso Newsletter com os principais artigos, vagas, notícias do mercado, além de concorrer a prêmios mensais.