Por: Vinícius Pinheiro e Felipe Marques

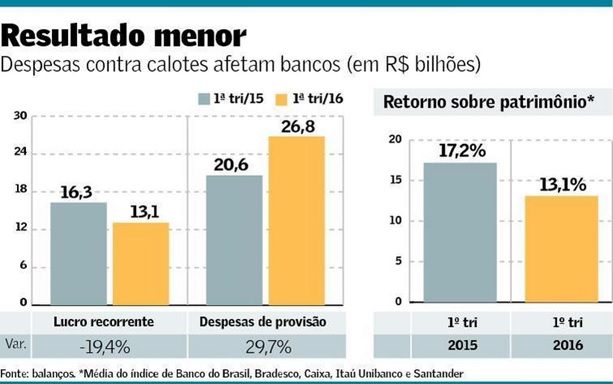

Os grandes bancos brasileiros gastaram R$ 26,8 bilhões em provisões contra calotes no primeiro trimestre deste ano, um crescimento de 29,7% em relação ao mesmo período de 2015. A despesa representa pouco mais que o dobro do lucro líquido recorrente de Banco do Brasil, Bradesco, Caixa, Itaú Unibanco e Santander no trimestre, que somou R$ 13,1 bilhões. A chamada PDD contribuiu para que o resultado dos grandes bancos registrasse queda de 19% em relação aos três primeiros meses de 2015.

A alta ficou acima do esperado por analistas e despertou questionamentos para o impacto nos resultados dos próximos trimestres. O Banco do Brasil já revisou a projeção para as despesas de PDD no ano, que deverão representar entre 4% e 4,4% da carteira de crédito. A estimativa anterior variava entre 3,7% e 4,1%. Bradesco e Itaú Unibanco mantiveram as projeções, mas indicaram que a PDD deve ficar mais próxima ao teto da faixa indicada no início do ano.

As provisões derrubaram a rentabilidade dos bancos, cuja média anualizada foi de 13,1%, abaixo da taxa básica de juros (Selic), atualmente em 14,25%. No primeiro trimestre do ano passado, o retorno sobre o patrimônio das instituições ficou, na média, em 17,2%.

O BB registrou o maior crescimento nas despesas com provisão no primeiro trimestre, de 59,2%, para R$ 8,7 bilhões. O Bradesco aparece em seguida, com alta de 52,2%, para R$ 5,4 bilhões. Ambos creditaram o avanço a uma operação com um cliente no setor de óleo e gás, que os analistas acreditam ser a Sete Brasil, fornecedora de sondas da Petrobras.

Sem indicar nomes de clientes ou setores específicos, o Itaú apresentou um aumento de 43,7% nas despesas para proteger o balanço contra a inadimplência, a R$ 6,402 bilhões. Com os sinais de estabilização da atividade econômica, que podem levar a um desempenho melhor do PIB em 2017, o banco vê espaço para uma eventual redução nas provisões. “Acreditamos que podemos ter alguma melhora a partir do segundo semestre deste ano”, afirmou Eduardo Vassimon, vice-presidente e diretor financeiro do Itaú, que projeta uma despesa com provisões de R$ 22 bilhões a R$ 25 bilhões em 2016.

Entre os grandes bancos privados, o Santander teve a menor expansão nas provisões, de 14,8%, para R$ 2,4 bilhões. “Estamos em níveis normais de PDD, com deterioração controlada daqui para a frente”, disse Angel Santodomingo, vice-presidente-executivo e diretor financeiro do Santander, em teleconferência com analistas.

A Caixa Econômica Federal foi a única instituição a registrar provisões menores no período, com uma despesa de R$ 3,8 bilhões, uma queda de 24,2%. As reservas teriam sido ainda menores não fosse um gasto extraordinário de R$ 700 milhões no trimestre, segundo o vice-presidente de finanças do banco, Marcio Percival. Assim como nas demais instituições, a despesa foi relacionada a clientes no setor de óleo e gás. O banco público vendeu carteiras de crédito em atraso no período, mas que não haviam sido baixadas para prejuízo, o que também ajudou a reduzir as provisões.

Embora os bancos relacionem a alta nas despesas a casos específicos, como o da Sete Brasil, a inadimplência como um todo subiu. A média do índice de atrasos acima de 90 dias passou de 3,3% em dezembro para 3,5% no fim do primeiro trimestre. Em valores, esse percentual representa pouco mais de R$ 98 bilhões em créditos atrasados nos balanços, considerando o saldo da carteira ampliada das instituições, que inclui avais, fianças e títulos privados.

“[A inadimplência] vai subir até uma melhora da economia acontecer”, afirmou José Mauricio Pereira Coelho, vice-presidente de relações com investidores do BB, em entrevista coletiva sobre o balanço, realizada ontem na sede do banco em São Paulo. O executivo não quis estimar, contudo, um prazo para essa melhora.

Os bancos compensaram parte das perdas com a inadimplência com a alta dos spreads de crédito. A taxa básica de juros mais alta em relação ao mesmo período do ano passado contribuiu para o ajuste. Com a esperada queda da Selic ao longo do ano, é de se esperar que o efeito para os bancos seja o contrário. O diretor de relações com investidores do Bradesco, Luiz Carlos Angelotti, afirmou, contudo, que o impacto da Selic menor nos resultados do banco deve ser neutro.

CADASTRE-SE no Blog Televendas & Cobrança e receba semanalmente por e-mail nosso Newsletter com os principais artigos, vagas, notícias do mercado, além de concorrer a prêmios mensais.