Juros deverão turbinar o endividamento

Por: Francelle Marzano e Deco Bancillon

A facilidade na hora das compras fez com que a advogada J. C. S., de 28 anos, adquirisse três cartões de crédito. O que ela não imaginava é que o descontrole de gastos com o crédito iria gerar custos cinco vezes maiores que sua renda mensal. “Fui gastando e quando a fatura chegou veio a surpresa: gastei R$ 5 mil a mais do que eu poderia. O problema é que nem sei com o quê”, explica.

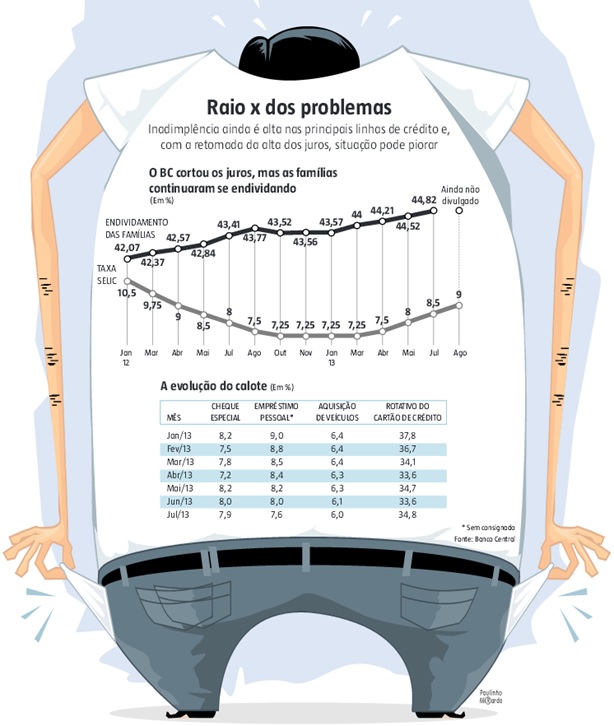

A situação da consumidora ilustra uma realidade que começa a ficar frequente na vida de muitos dos brasileiros. As faturas dos cartões de crédito estão complicando ainda mais o orçamento dos endividados. De acordo com dados divulgados pelo Banco Central, a inadimplência com o crédito rotativo dos cartões de crédito já passou de 33,6% em junho para 34,8% em julho. É mais de quatro vezes que o registrado na inadimplência com outros tipos de financiamentos. Para ter ideia, o calote com o cheque especial ficou em 7,9%, o do empréstimo pessoal (excluindo o consignado) foi de 7,6% e na aquisição de veículos se limitou a 6%, no mesmo período.

No cenário atual, o brasileiro que embarcou no otimismo do governo entre 2010 e 2012 e assumiu pesadas dívidas para financiar o carro zero quilômetro, a TV de tela plana e a máquina de lavar pode, agora, ter uma surpresa ainda mais desagradável no bolso. Com a alta de juros comandada pelo Banco Central (BC) desde abril, as taxas de empréstimos que possam vir a ser assumidos tendem a ficar mais caras, uma consequência direta da elevação da taxa Selic da mínima histórica, 7,25% ao ano, como estava até março, para os atuais 9%. Tradicionalmente, sempre que os juros sobem, bancos e financeiras repassam a alta, cedo ou tarde, para o bolso do consumidor.

Como a tendência é que a Selic ultrapasse os 10% até o fim do ano, significa uma preocupação a mais para quem ainda planeja tomar dinheiro emprestado ou usar mais o cartão de crédito. Como lembra o economista Arnaldo Curvello, diretor de gestão de recursos da Ativa Corretora, a situação é ainda mais difícil para quem já está com a corda no pescoço por causa de dívidas velhas, adquiridas quando o governo baixou o Imposto sobre Produtos Industrializados (IPI) de carros, móveis e eletrodomésticos para bombar o consumo interno.

Levantamento do BC mostra que até junho, o último dado disponível, o endividamento do brasileiro chegava a 44,82% da renda acumulada nos últimos 12 meses. Trocando em miúdos significa dizer que uma pessoa que tenha acumulado, em um ano, R$ 100 mil em salários e outras rendas passou a dever, ao fim do mesmo período, o equivalente a R$ 44,8 mil ao banco. “Isso é muito preocupante, porque mostra que o brasileiro já abre o mês com quase metade da renda comprometida com dívidas. Nesse caso, se a situação apertar, ele vai ter que recorrer a outro empréstimo bancário. É uma bola de neve”, comparou Curvello.

Apesar do alto endividamento, a inadimplência geral do consumidor apresentou queda de 5,5% em agosto. Foi o terceiro recuo mensal consecutivo, de acordo com balanço divulgado ontem pela Serasa Experian. No entanto, no acumulado de janeiro a agosto de 2013, o índice apresentou alta de 2,2% na comparação com o mesmo período do ano anterior.

O economista da Serasa Luiz Rabi explica que o cartão de crédito sempre foi o recordista do calote por conta da natureza do negócio. “Descontrole e má utilização são os principais fatores que levam esse tipo de crédito para o topo do ranking”, completa. Ainda de acordo com ele, o ideal é sempre pagar a fatura integral, já que a taxa de juro do cartão é a mais alta entre as linhas de financiamento – 9,37% ao mês e 192,94% ao ano –, o que pode dobrar o valor da dívida em apenas seis meses.

Para não cair na armadilha, o consultor financeiro Erasmo Vieira alerta que o cartão é uma excelente ferramenta de compra, mas também uma das principais formas de endividamento, quando não é usado corretamente. Segundo ele, o ideal é não parcelar as contas fixas mensais, como as dos supermercados, nos cartões.

CADASTRE-SE no Blog Televendas & Cobrança e receba semanalmente por e-mail nosso Newsletter com os principais artigos, vagas, notícias do mercado, além de concorrer a prêmios mensais.